お金を貯めてから買うのは損?

家を買うのに、お金のことが心配でいつ買うべきかで悩んでいる方も多くいると思います。

「今の収入ではまだ早いのでは?」「頭金を貯めた方が良いと両親から言われた」などという声もよく聞きます。

いずれは家を買いたいと思っているなら、自分に最適な購入時期の検討が必要です。そのための考え方を知っておきましょう。

以下でその考え方のポイントをお伝えします。

頭金を貯める時代は終わった

「頭金をいくら貯めるべきか?」という声は本当に多いものです。

そもそも、なぜ頭金を貯めるのでしょうか?それはローンの借入額を少なくし、金利も含めた返済額を減らすためです。

確かに、借入額が少ない方が良いのは間違いありません。ですが、低金利時代である今、頭金を貯めようと住宅購入を先延ばしすることによって、逆にリスクが高くなる可能性もあるのです。

バブル期(1980年代)は、最大で変動金利が8.9%まで上がりました。この金利に当てはめて、例として3,000万円のローンを35年ボーナス払いなしで借りると、月々232,957円もの返済額になります。

現在(2023年)は変動金利がかなり低く推移しており、0.4%程度で設定している金融機関が多いようです。仮に0.4%と設定して、同じように3,000万円を35年ボーナス払いなしで借りると、月々76,557円の返済額になります。

比較すると一目瞭然ですよね。前者の総返済額は約9,800万円、後者の総返済額は約3,200万円と、かなり大きな差になります。

このことからわかるように、金利が高い時期は頭金を貯めて借入額を少なくした方が良いのですが、金利が低い時期は頭金を貯めること以上に、金利が上がるリスクを考えることのほうが重要かもしれません。

金利上昇のリスク

この低金利時代においては、大きな頭金が貯まるまで待つよりも金利が上昇する前に家を買ったほうが得だという結果になる可能性が高そうです。

頭金を貯めている間、家賃を支払って賃貸物件に住んでいる方が多いと思います。頭金のために100万円を1年間で用意しようと思ったら、家賃を支払いながら並行して月々約8万円を貯金する必要があります。これはなかなか大変なことですよね。

またここで

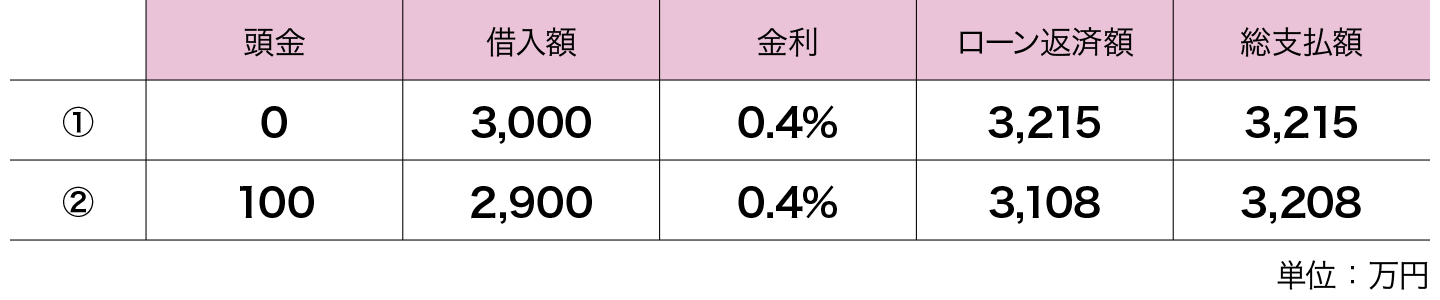

①頭金なし、3,000万円を35年ボーナス払いなしで借り入れる場合

②頭金100万円、2,900万円を35年ボーナス払いなしで借り入れる場合

の2パターンのローン返済額、総支払額を比較します。金利はどちらも0.4%とします(元利均等返済の場合)。

この表を見てわかる通り、両者を比較すると②の場合はローン返済額は①より約107万円少なくなりますが、頭金を含めた総支払額は7万円安くなるだけです。1年間、家賃支払いに加えて月々8万円貯金をするという苦労によって得られる結果が、「35年間で7万円の得」ということになります。

さらにここで気を付けなければならないのが、現在の変動金利はかなり低水準であるためこのままの数値が維持されるとは限らないということです。頭金100万円を貯めている1年の間にもし金利が0.2ポイント上昇し0.6%になったら…この場合を②-2として先ほどの①と比較します。

②-2だとローン返済額が約3,216万円になり、金利0.4%の場合より約108万円も増えてしまいます。こうなると、表の通りローン返済額は①とほとんど同じで、頭金も含めた総支払額は3,316万円と①より約101万円多くなってしまいます。得をしようと頭金100万円を貯めても、その1年の間の金利上昇により返済額が増え結果として損をすることになります。

将来の金利は不透明で頭金はもちろんあるに越したことはないのですが、無理に貯めようとし住宅購入の時期を延ばすと損をする可能性があることがわかってもらえましたでしょうか。

金利上昇のリスクを十分に考えて時期を検討しなければいけませんし、低金利の今はチャンスとも捉えられるのです。

ただし、ローンを組むにあたり注意した方が良いのが、「借りられる金額」と「返せる金額」はイコールではないという点です。

ローンを組むには審査があり、世帯年収や返済期間、返済方法などから借りられる最大の金額(=借入限度額)が割り出されます。ですが、想定していた以上に借りられることがわかってたとしても、借入限度額いっぱいまで借りてしまっては後悔することもあります。毎月無理なく返済できる額、ボーナス払いの額、金利などからいくら借りるのがベストなのかを考えることが重要です。そのためには今後かかってくる「教育費」や「老後資金」なども含めた、家族の人生計画(ライフプラン)を考える必要があります。

ライフプランを踏まえ、住宅購入にどれだけならかけても良いかを営業マンに相談しながら進めると良いと思いますし、そこまで寄り添ってくれる営業マンにお願いしたいものですね。

一覧へ戻る